塑托邦托盘租赁

-

微信扫码进入塑托邦小程序

速腾聚创从资本宠儿变“弃子”?

继年初禾赛科技登陆美国纳斯达克以后,又一家国产激光雷达企业冲刺资本市场。

6月30日,速腾聚创向港交所递交招股书,摩根大通、华兴资本为联席保荐人。其中,华兴资本为速腾聚创的股东之一。

招股书显示,速腾聚创成立于2014年,是一家激光雷达及感知解决方案供应商,为汽车整车厂、一级供应商和各种机器人及其他非汽车行业的客户提供产品和服务。

实际上,港交所并非是速腾聚创的初始目标。2021年时便有多家媒体报道称,速腾聚创计划于2022年赴美上市,预期募集资金10亿美元。但兜兜转转之后,速腾聚创直到如今才递表港交所。

在递表之前,速腾聚创就获得了14轮融资,投资方团队中包含了阿里系的菜鸟、小米、移动、云峰基金、复星、北汽、上汽、比亚迪、吉利等32名境内投资者,以及1名境外投资者。

值得注意的是,截至IPO前,菜鸟持有速腾聚创11.03%股权,是企业的第二大股东,也是最大的机构股东。

不过,资本永远是逐利的。招股书提及,部分优先股股东限期速腾聚创于2024年12月31日前或股东批准的较迟日期前上市,否则,速腾聚创要回购这些股权,而这一金额超60亿元。

如今站在港交所门前,速腾聚创有多少机会能闯关成功?

在IPO之前,速腾聚创称得上是“资本的宠儿”。

自2014年11月至2022年10月,速腾聚创共获得14轮融资。招股书显示,编纂前,企业投资所得款项总额约为36.28亿元。

(图 / 速腾聚创招股书)

加入这场资本盛宴的投资者高达33家,而其中菜鸟持有的股份最高。招股书显示,截至IPO前,菜鸟持有速腾聚创11.03%股权,仅次于速腾聚创首席执行官、创始人之一邱纯鑫持有的11.58%股权。

作为企业第二大股东,菜鸟以及背后的阿里系与速腾聚创的关联交易十分密切。例如,在与关联方重大交易披露中,速腾聚创销售、购买商品及服务的关联公司均为阿里系企业,包括阿里云、阿里巴巴达摩院、天猫、淘宝等。

招股书显示,2020-2022年,速腾聚创向阿里系销售商品及服务的交易额分别为295.8万元、506.2万元、506.1万元;购买阿里云服务花费1.5万元、6000元、5000元。

(图 / 速腾聚创招股书)

过多的关联交易,导致企业的关联应收款项及应收票据也相对集中在阿里系。2020-2022年,阿里系的贸易应收款项及应收票据分别为258.8万元、415.4万元、56.9万元。

(图 / 速腾聚创招股书)

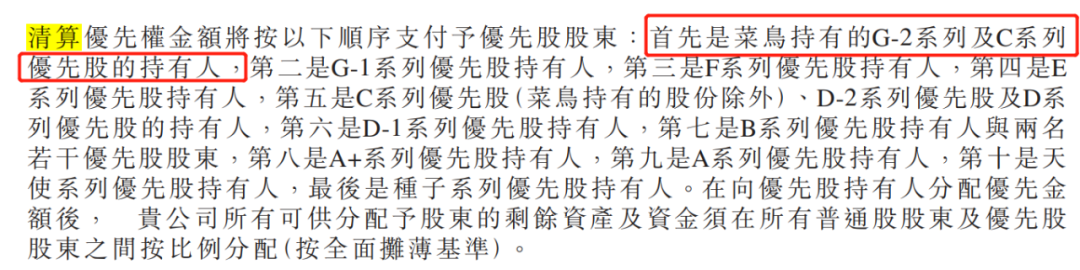

不仅如此,菜鸟在速腾聚创享受的权益颇高。招股书提及,若企业进行清算,清算优先权第一的是菜鸟持有的G-2系列及C系列优先股的持有人。

(图 / 速腾聚创招股书)

但就在即将分享速腾聚创上市成果的前夕,菜鸟却在悄悄转让速腾聚创的股份。

2022年10月27日,菜鸟持有的139.92万股C系列优先股获重新指定为G-2系列优先股,分别转让予四家资本。

2023年4月14日,菜鸟持有的348.34万股C系列优先股再次获重新指定为G-2系列优先股,又分别转让予三家资本。

(图 / 速腾聚创招股书)

对此,「界面新闻·子弹财经」试图向菜鸟方面求证,为何选择此时转让速腾聚创的股权一事。但截至发稿,未获回复。

从融资层面看,速腾聚创无限风光。但若从业绩来看,速腾聚创黯然失色。

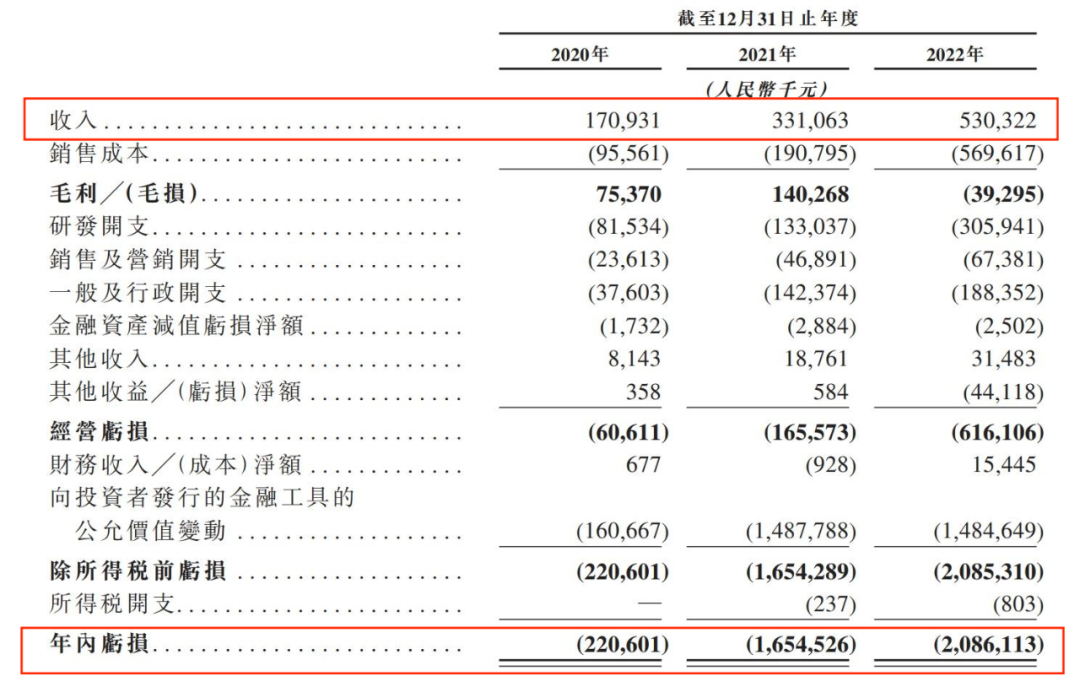

招股书显示,2020-2022年,企业实现收入1.71亿元、3.31亿元、5.30亿元;年内亏损2.21亿元、16.55亿元、20.86亿元。

(图 / 速腾聚创招股书)

即便剔除金融工具公允价值变动及上市开支调整等因素影响,速腾聚创的亏损额也在逐渐攀升。2020-2022年,企业经调整净亏损(非国际财务报告准则计量)分别为5993.4万元、1.08亿元、5.63亿元。

(图 / 速腾聚创招股书)

截至2022年12月31日,速腾聚创累计亏损50.37亿元,公司拥有人应占累计亏损46.92亿元。

(图 / 速腾聚创招股书)

速腾聚创坦言,由于最近才开始固态激光雷达的商业化,未来或会继续处于经营亏损和净亏损状态,直至公司实现更大的规模。

只是,若想走向更大的发展规模,企业需要有足够的现金流支撑。但从速腾聚创的业绩表现来看,企业自身缺乏足够的“造血”能力。

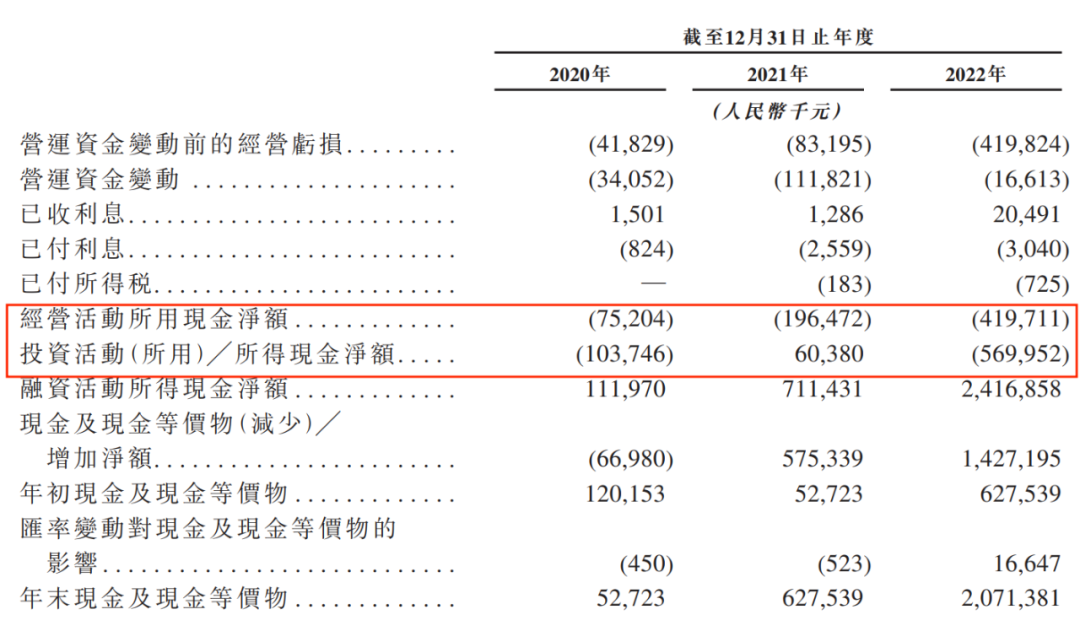

招股书显示,2020-2022年,企业经营现金流净额分别为-7520.4万元、-1.96亿元、-4.20亿元;投资现金流净额-1.04亿元、6038万元、-5.70亿元。

(图 / 速腾聚创招股书)

在过往的发展中,速腾聚创极度依赖融资的“输血”,但大量的融资也推高了企业的债务水平。

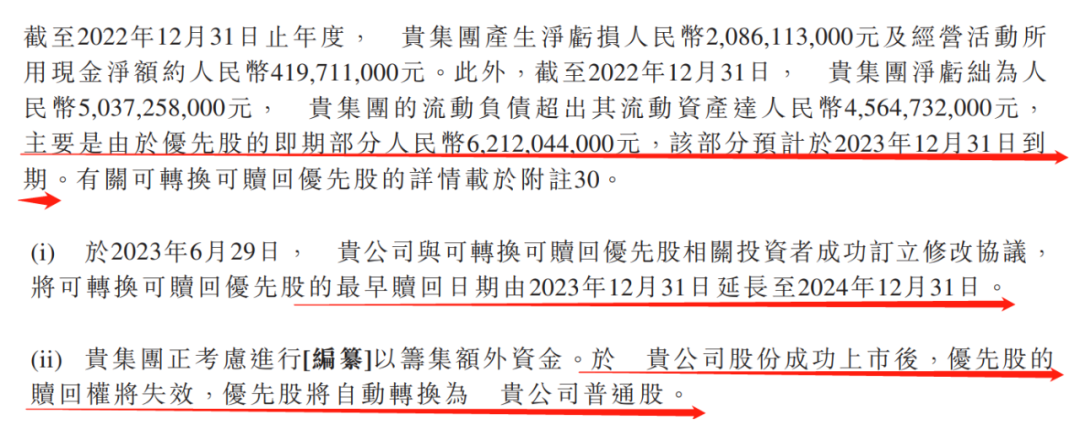

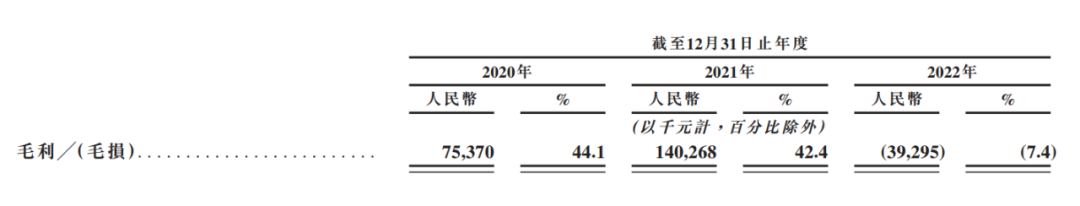

截至2022年12月31日,企业流动负债超出其流动资产达45.65亿元。当流动负债远远超过流动资产时,意味着企业面临一定的流动性风险。

与此同时,其资产负债率更是居高不下。据wind数据显示,2020-2022年,企业的资产负债率分别为365.68%、251.30%、246.97%,远超国资委规定企业资产负债率最高75%的警戒线。

一般而言,资产负债率反映企业债务水平和偿债能力。过高的资产负债率会降低企业盈利能力和净资产收益率,增加财务风险,遇到市场波动或经营困难也容易资不抵债或破产。

受益于此,激光雷达市场快速扩张。灼识咨询报告显示,2022年全球激光雷达解决方案市场规模为120亿元,预计到2030年将增加至1.25万亿元,复合年增长率为78.8%。

庞大的市场也让激光雷达公司躁动不已。前瞻产业研究院指出,激光雷达行业吸引了数千家企业涌入,但市场集中度较高。2022年,中国激光雷达行业CR2(注:行业规模前两位,下同)为42%,CR5约为80%。其中,华为、大疆、禾赛科技、速腾聚创、探维科技、图达通等几家企业表现突出。

这也带动行业进入了前所未有的“价格战”,目前应用范围较广、企业量产较多的ADAS(高级驾驶辅助系统,固态激光雷达)十分典型。

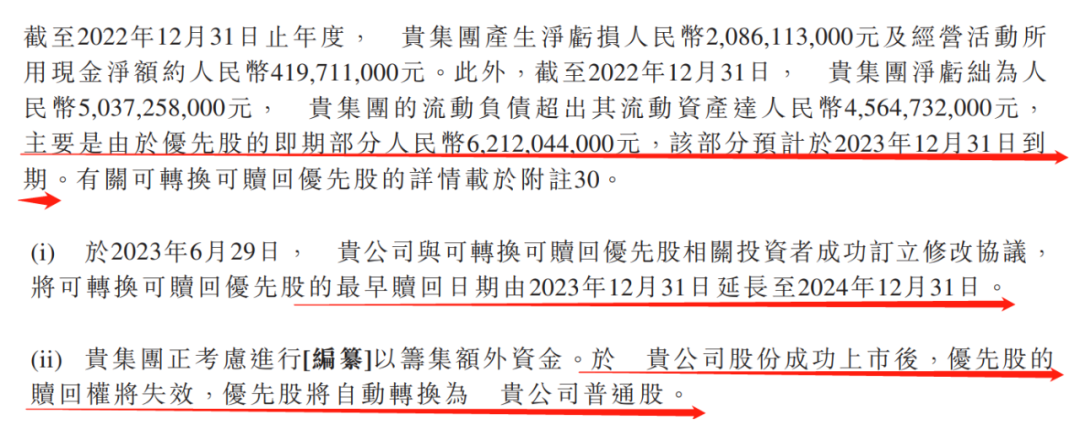

2020-2022年,速腾聚创售出ADAS应用激光雷达300台、4000台、3.69万台。同期,ADAS产品线收入为617.5万元、4008.9万元、1.60亿元。若以此计算,单价约合2万元/台、1万元/台、4346元/台,单价正在快速下滑。

(图 / 速腾聚创招股书)

速腾聚创在2022年还首次出现了毛利转亏。2020-2022年,毛利率分别为44.1%、42.4%、-7.4%。对此,公司称主要是由于ADAS产品价格偏低,压缩了毛利率,且该部分正处于规模化扩产阶段。

(图 / 速腾聚创招股书)

在激光雷达从0到1的发展过程中,抢占市场占有率显得无比重要,这导致企业“降价-扩大出货量-再降价-继续扩大出货量”的循环基本形成。

毕竟,此时若没有快速占领市场,或许就意味着淘汰。因此,整个行业处于“循环降价”竞争态势。

根据Livox预测,2020年混合固态激光雷达价格800美元/颗,2023年混合固态激光雷达价格400美元/颗。此外,开源证券预测2027年固态激光雷达价格将降至100美元/颗。

(图 / 开源证券)

值得注意的是,即便价格如此“内卷”,禾赛科技已经抢先实现了盈利。公告显示,2023年第一季度,经调整后,禾赛科技实现非Gaap(美国公认会计原则)净利润为160万元,经营现金流也随之转正。

而在解决这些经营问题之外,速腾聚创当前更紧迫的需求是要力保对赌协议的实现。

招股书称,公司若未能于2024年12月31日或之前或股东批准的较迟日期完成上市,各优先股股东(天使系列优先股及种子系列优先股的持有人除外)均有权赎回各自的全部或部分股份。

这个时间本应更早,公司优先股的即期部分62.12亿元本将于2023年12月31日到期。

(图 / 速腾聚创招股书)

在递交招股书的前一天(6月29日),公司与可转换可赎回优先股相关投资者订立修改协议,将可转换可赎回优先股的最早赎回日期由2023年12月31日延长至2024年12月31日。

这也意味着,若公司无法上市,速腾聚创至少要兑付超60亿元。但截至2023年4月30日,公司的现金结余总额为21.8亿元。由此可见,一旦公司无法顺利上市,企业将面临巨大的资金敞口。

对于股东急切要求速腾聚创上市,是否有快速退出的疑问,也试图向菜鸟方面求证,但截至发稿,未获回复。

总体而言,接下来如何平衡好出货量与价格,跳出亏损并顺利登陆资本市场,这些都将是考验速腾聚创发展的关键问题。出头or出局,有时候就是瞬息之事。

上一篇:成也网约车,败也网约车?

下一篇:Keep上市是资本的胜利吗?

关注塑托邦微信小程序

随时随地租用托盘

随时随地归还托盘